การบีบระยะสั้นได้เรียกร้องผู้ชมจากนักลงทุนและผู้ค้าที่เก่งที่สุดหลายคนทั่วโลก โดยบางคนโอ้อวดเกี่ยวกับการคาดการณ์ของตลาดที่ถูกต้อง ในขณะที่คนอื่นๆ รู้สึกถ่อมตนโดยธรรมชาติที่รวดเร็วแต่ทำลายล้างซึ่งก็คือการบีบระยะสั้น บทความนี้จะสรุปแนวคิดพื้นฐานของการบีบระยะสั้นในขณะที่ให้ข้อมูลเชิงลึกเกี่ยวกับวิธีการจัดการและการค้ารอบปรากฏการณ์ตลาดการเงินที่ถกเถียงกันนี้

บีบสั้นคืออะไร?

คำจำกัดความของการบีบแบบสั้นสามารถเรียกได้ว่าเป็นความเครียดที่เกิดขึ้นโดย ผู้ขายระยะสั้น เพื่อครอบคลุม (โดยการซื้อเพื่อปิด) ตำแหน่งของตนเนื่องจากราคาหุ้นที่เพิ่มขึ้นอย่างรวดเร็ว

ตัวอย่างเช่น นักลงทุน A ยืมหุ้นของบริษัท Z จำนวน 10 หุ้นในราคา $5 ต่อหุ้น ไม่กี่วันต่อมา หุ้นของบริษัท Z เพิ่มขึ้นเป็น 10 ดอลลาร์ต่อหุ้น ซึ่งหมายความว่านักลงทุน A กำลังขาดทุน 50 ดอลลาร์ ตรรกะที่อยู่เบื้องหลังการบีบระยะสั้นคือเมื่อผู้ขายชอร์ต (บุคคลคาดการณ์ราคาหุ้นที่ลดลง) ขาดทุนจากตำแหน่งติดลบเนื่องจากการแข็งค่าของราคา ผลกระทบของโดมิโนของนักลงทุนเหล่านี้ที่ซื้อคืนหุ้นเพื่อปิดสถานะเพื่อไม่ให้เกิดการสูญเสียเพิ่มเติมทำให้เกิดการเพิ่มขึ้นแบบทวีคูณ ราคาหุ้น

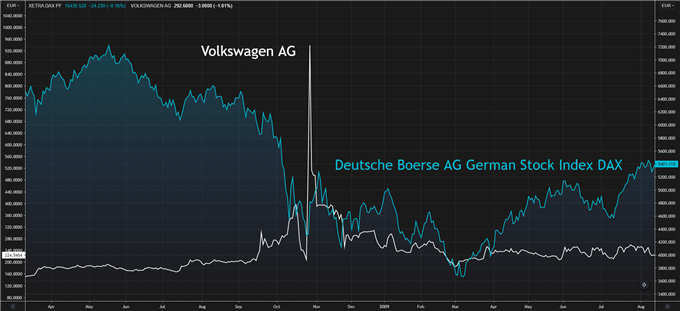

ตัวอย่างที่ดีคือ Volkswagen AG ( ) ช่วงสั้นของ Volkswagen AG ( ) ในปี 2008 โดย Porsche ซื้อหุ้นโฟล์คสวาเก้นจำนวนมากซึ่งทำให้ราคาสูงขึ้นประมาณสี่เท่าในท้ายที่สุดทำให้ผู้ขายชอร์ตสูญเสียพันล้านในกระบวนการ แผนภูมิด้านล่างแสดงราคาที่เพิ่มขึ้นสัมพันธ์ระหว่าง Volkswagen AG และ German DAX ดัชนี.

Volkswagen AG กับ DAX Index:

แผนภูมิที่จัดทำโดย Warren VenketasRefinitiv

เมื่อผู้ขายชอร์ตหลายคนพยายามซื้อคืนพร้อม ๆ กัน ไม่มีขีดจำกัดว่าราคาหุ้นจะสูงขึ้นแค่ไหน สิ่งนี้มักจะก่อให้เกิดนักลงทุนฉวยโอกาสที่พยายามใช้ประโยชน์จากการบีบระยะสั้นโดยการซื้อในช่วงที่ราคาขึ้น

อะไรทำให้เกิดการบีบสั้น?

จากคำอธิบายข้างต้น เราสามารถสรุปเหตุการณ์ที่นำไปสู่สถานการณ์บีบสั้นๆ ได้ในรายการด้านล่าง:

- นักลงทุนระบุสิ่งที่พวกเขาเชื่อว่าเป็นหุ้นที่มีมูลค่าสูงเกินไปและเข้าสถานะขายในหุ้นนั้น ๆ โดยคาดหวังว่าราคาจะลดลงโดยที่พวกเขาอาจซื้อหุ้นคืนในราคาที่ต่ำกว่า (ขายสูง ซื้อต่ำ)

- ราคาหุ้นเคลื่อนไปในทิศทางที่ตรงกันข้ามกับการคาดการณ์ของนักลงทุนทำให้ราคาขึ้นอย่างรวดเร็ว

- ผู้ขายชอร์ตจึงตระหนักดีว่าโพซิชั่นไม่ทำกำไรและพยายามซื้อคืนหุ้นโดยที่ขาดทุนน้อยที่สุด ซึ่งจะทำให้ราคาพุ่งสูงขึ้นอีก

บีบสั้นผิดกฎหมายหรือไม่?

สำนักงาน ก.ล.ต. ขายชอร์ตผิดกฎหมายตามที่กฎหมายกำหนด.

“การขายชอร์ตหุ้นแล้วไม่ส่งมอบหุ้น ณ เวลาที่มีการชำระราคาโดยมีวัตถุประสงค์เพื่อขับไล่ รปภ ราคา. โดยทั่วไปแล้วกิจกรรมที่บิดเบือนนี้จะละเมิดกฎหมายหลักทรัพย์ต่างๆ รวมถึงกฎข้อ 10b-5 ภายใต้พระราชบัญญัติการแลกเปลี่ยน”

วิธีเทรด Squeeze สั้น

การซื้อขายในช่วงสั้นๆ (มักได้รับแจ้งโดยมิชอบด้วยกฎหมายจากบุคคลภายนอกรายใหญ่) อาจเป็นอันตรายอย่างยิ่งและอาจส่งผลให้เกิดการสูญเสียทางการเงินอย่างมาก อย่างไรก็ตาม มีผู้ค้าที่ใช้สัญญาณเตือนจากการเคลื่อนไหวของตลาดเพื่อคาดการณ์การบีบระยะสั้นที่อาจเกิดขึ้น (เพื่อให้เข้าใจ: เทพนิยาย GameStop ซึ่งมีผู้ค้าในด้านต่าง ๆ ของการดำเนินการ) กิจกรรมที่มีความเสี่ยงสูงนี้อาจมีผลตอบแทนสูงในบางกรณี นักลงทุนบางคนพยายามที่จะจองการบีบระยะสั้นที่จะเกิดขึ้นล่วงหน้าโดยการตรวจสอบตัวบ่งชี้ที่สำคัญหลายตัว โดยพื้นฐานแล้วตัวบ่งชี้หลักจะเป็น:

ความเชื่อมั่นของตลาด

ความเชื่อมั่นของตลาดเผยให้เห็นความโน้มเอียงของตลาดต่อเครื่องมือทางการเงินที่เฉพาะเจาะจง – ในนี้ กรณีหุ้น ด้านล่างเป็นวิธีการประเมินที่เป็นไปได้สองวิธีเวลา และตีความสัญญาณที่เป็นไปได้ของการบีบระยะสั้นที่กำลังจะเกิดขึ้น

อัตราดอกเบี้ยระยะสั้น:

อัตราส่วนนี้เป็นตัวบ่งชี้ทางคณิตศาสตร์ที่บอกนักลงทุนถึงจำนวนวันโดยเฉลี่ยที่ผู้ขายชอร์ตต้องซื้อคืนหุ้นที่ยืมมา อัตราส่วนนี้คำนวณโดยจำนวนหุ้นที่ Short ทั้งหมดหารด้วยปริมาณการซื้อขายเฉลี่ยต่อวัน ตัวอย่างเช่น หากมีหุ้นที่ชอร์ตอยู่ 10,000 ตัวในบริษัท A โดยมีปริมาณการซื้อขายเฉลี่ยต่อวันที่ 1,000 อัตราส่วนดอกเบี้ยระยะสั้นจะเท่ากับ 10 ตามกฎทั่วไป อัตราดอกเบี้ยระยะสั้นที่ 10 ขึ้นไปจะถือว่าสูงและ ดังนั้น ยิ่งต้องปิดตำแหน่งสั้นมากเท่าไหร่ – ความน่าจะเป็นในการบีบระยะสั้นก็จะสูงขึ้น

เปอร์เซ็นต์ดอกเบี้ยระยะสั้น:

ตัวเลขร้อยละนี้ช่วยให้นักลงทุนทราบถึงจำนวนผู้ขายชอร์ตที่มีอยู่ในหุ้นหนึ่งๆ กล่าวคือ มีผู้ขายชอร์ต 10,000 รายในบริษัท A ที่มีหุ้นคงค้าง 1000000 หุ้น จากนั้นเปอร์เซ็นต์ดอกเบี้ยระยะสั้นจะเท่ากับ 1% ยิ่งตัวเลขสูงเท่าไหร่ก็ยิ่งยากขึ้นสำหรับผู้ขายชอร์ตที่จะซื้อคืนหุ้นหากราคาเพิ่มขึ้น

วิธีการป้องกันการบีบสั้น?

ดังที่กล่าวไว้ การบีบสั้นๆ อาจทำให้เกิดการสูญเสียทางการเงินได้มาก อย่างไรก็ตาม มีวิธีบรรเทาความสูญเสียที่มากเกินไปโดยใช้สารเติมแต่งธรรมดาสองชนิด

1. Stop Loss: Stop Loss คือระดับที่ตำแหน่งจะถูกปิดหากราคาแตะระดับดังกล่าว ตัวอย่างเช่น หากหุ้นถูก short ที่ 10 เหรียญ สต็อปลอสอาจวางที่ $15 ซึ่งหมายความว่าหากราคาหุ้นถึง $15 การซื้อจะเกิดขึ้นและโพซิชั่นจะถูกปิดที่ขาดทุน $5

2. การป้องกันความเสี่ยง: สิ่งนี้อาจดูเหมือนขัดกับสัญชาตญาณ เนื่องจากเป็นการหักกำไรใดๆ อย่างไรก็ตาม ใบสั่งซื้ออาจถูกตั้งค่าไว้ที่ระดับที่กำหนดเพื่อควบคุมการขาดทุนได้ถึงจำนวนที่ต้องการ ตัวอย่างเช่น คำสั่งซื้อหุ้นข้างต้นที่ $15 จะทำหน้าที่เป็นจุดหยุดการขาดทุน

บันทึก: ผู้ค้าควรตระหนักถึงความเสี่ยงในการหยุดคำสั่งขาดทุน พวกเขาเสี่ยงต่อความผันผวนของราคาในระยะสั้นที่อาจกระตุ้นราคาหยุด คำสั่งหยุดทั้งหมดจะถูกเติมเต็ม แม้ว่าจะไม่มีการรับประกันราคาก็ตาม ยิ่งไปกว่านั้น ถ้าถึงระดับของคุณ คำสั่งหยุดของคุณ ไม่สามารถเติมได้ในราคาที่ดีกว่าสต็อปของคุณ เพียงราคาเดียวกันหรือแย่กว่านั้นและอาจส่งผลต่ออัตราส่วนความเสี่ยงต่อผลตอบแทนเดิมของคุณ

ติดต่อและติดตาม Warren บน Twitter: @Wenketas

คำแนะนำการอ่านบทความนี้ : บางบทความในเว็บไซต์ ใช้ระบบแปลภาษาอัตโนมัติ คำศัพท์เฉพาะบางคำอาจจะทำให้ไม่เข้าใจ สามารถเปลี่ยนภาษาเว็บไซต์เป็นภาษาอังกฤษ หรือปรับเปลี่ยนภาษาในการใช้งานเว็บไซต์ได้ตามที่ถนัด บทความของเรารองรับการใช้งานได้หลากหลายภาษา หากใช้ระบบแปลภาษาที่เว็บไซต์ยังไม่เข้าใจ สามารถศึกษาเพิ่มเติมโดยคลิกลิ้งค์ที่มาของบทความนี้ตามลิ้งค์ที่อยู่ด้านล่างนี้

ที่มาบทความนี้